Как налоговики ловят украинцев на торговле в интернете и узнают об их денежных переводах?

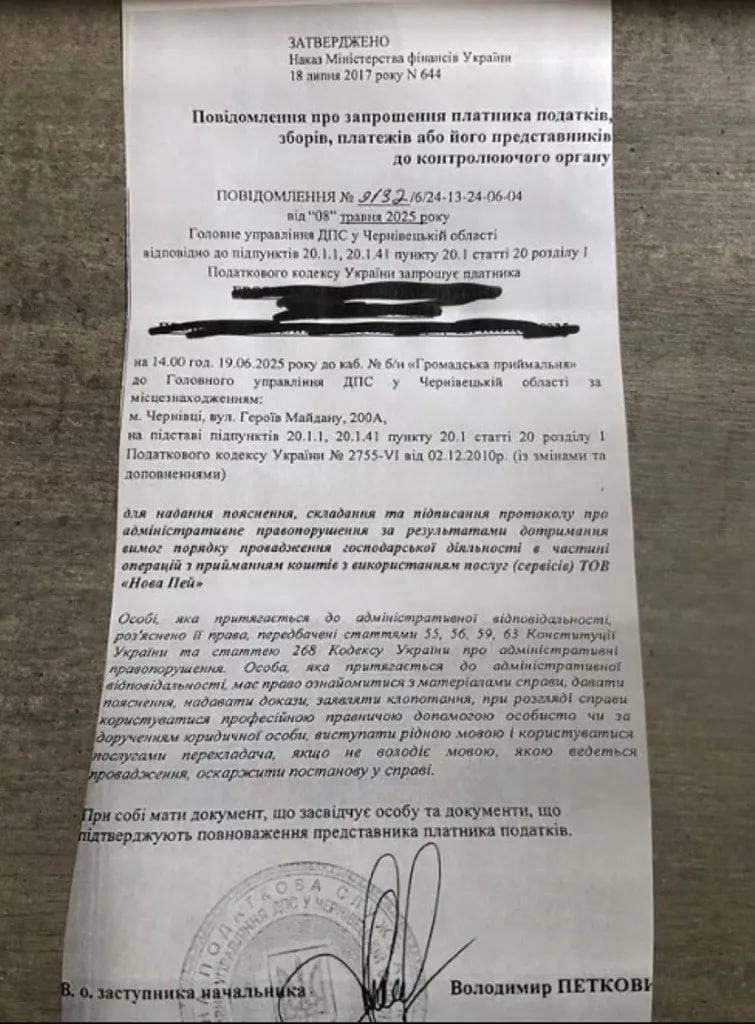

Вчера по соцсетям прокатилась новая волна ажиотажа на тему налогового контроля за украинцами, торгующими в интернете, а журналисты публиковали извещения из Государственной налоговой службы, приглашающей простых людей явиться в районные управления ГНС и дать объяснения поступлениям на счета физлиц. Это могли быть карточные p2p-переводы или IBAN-платежи.

Возник вопрос: как налоговые органы узнают о денежных переводах на счета физлиц, которые происходят в качестве оплаты товаров и услуг, предоставленных через интернет?

Налоговики получают эту информацию с трех направлений:

Первое и ключевое - новая база данных ГНС под названием Система учета данных РРО (регистраторов расчетных операций) или СУД РРО, запущенная с марта 2025 года. В нее поступают все данные по чекам, пробиваемым в разных видах касс — от обыкновенных бумажных до электронных, проходящих через ПРРО (программные регистраторы расчетных операций), которые поступают людям в электронную почту, мессенджеры, мобильные приложения и пр.

Второе - в рамках обмена информацией по международному стандарту CRS (Common Reporting Standart), который фактически заработал с осени 2024 года. Так наши фискалы узнают о заработках украинцев за границей, их заграничных счетах и активах. Так, например, стало известно о доходах украинок на британском сайте OnlyFans, после чего наша ГНС потребовала уплатить с них налоги.

Третье — в ходе налоговых проверок украинских маркетплейсов/сервисов или в сотрудничестве с ними. Имеется в виду OLX, Rozetka, Prom, Новая почта, Uklon, Bolt и пр.

О сборе с 1 марта 2025 года данных о чеках в вышеупомянутую Систему учета данных РРО налоговики заявили еще в начале апреля. Хотя в эту СУД РРО поступают данные обо всех выбитых чеках, в ГНС подчеркнули в виде приоритета — поиск граждан, которые получают средства за проданные товары, то есть занимаются предпринимательской дельностью без государственной регистрации. Это противозаконно, и подпадает под понятие незаконной предпринимательской дельности.

В своих последних разъяснениях налоговые органы уверяют, что разделяют два понятия:

- несистемная продажа личных вещей, бывших в употреблении — для этого необязательно открывать физлицо-предпринимателя, составлять отчетность и платить налоги.

- предпринимательская деятельность в сфере торговли в целом и в интернет-торговли в частности. В этом случае человек обязан зарегистрировать ФЛП, выдавать чеки (бумажные или электронные) через РРО или ПРРО, подавать отчетность и платить налоги, согласно выбранной налоговой группе (например, по 3-й группе это 6% — 5% единого налога + 1% военного сбора). Если не хочет, чтобы ГНС донасчитала ему налоги по базовой ставке для физлиц (18% НДФЛ + 5% военного сбора) и начислила на них штрафы.

В официальном заявлении Госналогслужбы отмечалось, что за первые 20 дней существования СУД РРО фискалы смогли выявить десятки тысяч украинцев, системно получающих средства на собственные счета. «В отдельных случаях количество переводов на одно лицо достигало сотен транзакций, при этом отсутствовала государственная регистрация или использование РРО/ПРРО», - заявляли фискалы.

То есть, без регистрации ФОПа и налоговой отчетности в интернете можно не системно продавать только личное имущество, бывшее в употреблении (б/у), но если человек продает новье или предоставляете платные услуги - нужно регистрироваться предпринимателем.

Хотя в таком разделении есть очевидная проблема: налоговики захотят чуть ли не все назвать «системными продажами» в интернете и начать вовсю штрафовать людей. В действующем законодательстве точное число таких (системных) продаж не указывается.

В апреле Кабмин утвердил проект закона об автоматическом обмене налоговой информацией с онлайн-платформами, где говорилось, что систематическим будет считаться продажа человеком больше 3 вещей.

Однако этот законопроект до сих пор не принят Верховной Радой, а народный депутат Ярослав Железняк в конце апреля заявлял, что за него не проголосуют.

Так что налоговики достаточно свободно определяют понятие «системности», а жалобы украинцев из разных областей о том, что ГНС вызывает их давать объяснения за парочку продаж на OLX на 200 грн, свидетельствуют о том, что проблема носит широкий характер.

«Все, что могут делать люди в подобных ситуациях, это заявлять в своих объяснениях в Налоговой, что продажи в интернете были не системными. Еще лучше, чтобы человек мог доказать, что продал б/у вещь. Но если это было что-то новое и однотипное, например, три блендера или четыре кофеварки, причем, новенькие в коробке, то это уже могут назвать системной продажей предпринимателя, бизнесом в онлайн-торговле. Тогда уже отнекаться не удастся», - сказал адвокат одной из юридических фирм.

Юристы отмечают, что у ГНС на текущий момент нет острой нужды в принятии упомянутого законопроекта Кабмина об автоматическом обмене налоговой информацией с онлайн-платформами. Хотя он бы и упростил им сбор сведений.

Благодаря базе данных фискальных чеков (вышеупомянутой СУД РРО) и своим проверкам маркетплейсов, они и так могут видеть получателей денег за товары, проданные в интернете.

Самым информативным с налоговой точки зрения считается чек при оформлении оплат наложенным платежом (получение на почте при получении/осмотре товара), а также в формате так называемой безопасной оплаты — в этом случае, предоплату за товар получает маркетплейс, который передает ее продавцу продукции после получения покупателем (если тот не отклоняет покупку). Потребители так поступают, когда не уверены, то получат товар в нужной комплектации и требуемого качества, подстраховываются на всякий случай.

В этом случае в чеке, кроме суммы оплаты, указываются также имена и налоговые коды отправителей и получателей товара, по которым ГНС может свободно идентифицировать торговца. Когда таких чеков скапливается много, фискалы проводят индивидуальные проверки.

Opendatabot в майском исследовании сообщал, что дополнительное внимание налоговые службы обратили на 11 тыс. украинцев, получившие от 50 переводов на счета с 1 по 20 марта 2025 года, то есть можно предположить, что они отталкивались именно от полусотни платежей торговцев менее чем за месяц. А средний показатель составил 127 переводов на человека, средняя сумма — 1142 грн. Всего за это период было зафиксировано 1,4 млн транзакций на общую сумму 1,6 млрд грн.

«Риски для нарушителей серьезны. Так, штраф за деятельность без регистрации может составлять от 17 000 до 85 000 грн с конфискацией имущества. Дополнительно — до 200% стоимости товаров или услуг, реализованных без использования РРО», - отметили в Opendatabot.